Outros

“Foi culpa do vírus”, por Michael Roberts

“Foi culpa do vírus”, por Michael Roberts* – Tradução de Helena Lima – 17/03/2020

Estou certo de que, quando esse desastre chegar a um fim, a economia mainstream e as autoridades vão alegar que esta foi uma crise exógena, que não tem nada a ver com uma falha inerente do modo de produção capitalista e da estrutura social da sociedade. Foi culpa do vírus. Esse foi o argumento convencional depois da Grande Recessão de 2008-9 e que vai se repetir em 2020.

Enquanto este texto é escrito, a pandemia do coronavírus (como está agora oficialmente definida) ainda não atingiu seu pico. Iniciando, aparentemente, na China (embora haja algumas evidências de que possa ter começado em outros lugares), agora se espalhou por todo o mundo. O número de infecções já é maior fora da China do que dentro. Os novos casos na China foram diminuindo, até parar; noutros lugares ainda existe um aumento exponencial.

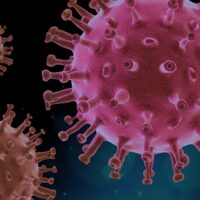

Gráfico 1: Europa e Estados Unidos parecem estar seguindo a trajetória de Hubei

Essa crise biológica criou um pânico no mercado financeiro. As bolsas de valores caíram 30% em questão de algumas semanas. Acabou o mundo de fantasia dos ativos financeiros cada vez mais valorizados, sendo financiados por empréstimos cada vez mais baratos.

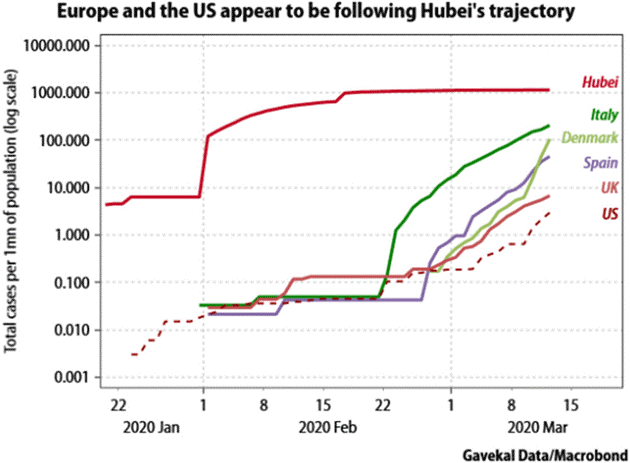

O COVID-19 parece ser aquilo que nem sabemos que não sabemos (the unknown unknown), como foi também o colapso financeiro global que desencadeou a Grande Recessão dez anos atrás. Mas o COVID-19, assim como o crash financeiro, não é um raio em céu azul – um assim chamado “choque” em uma economia capitalista que estava em crescimento harmonioso. Antes mesmo da pandemia se manifestar, na maioria das grandes economias capitalistas, seja no chamado mundo desenvolvido ou nas economias “em desenvolvimento” do “Sul Global”, a atividade econômica estava desacelerando até a estagnação, com algumas economias vendo investimento e o produto contrair, ou perto disso.

Gráfico 2: PMI de produção industrial global e produção real

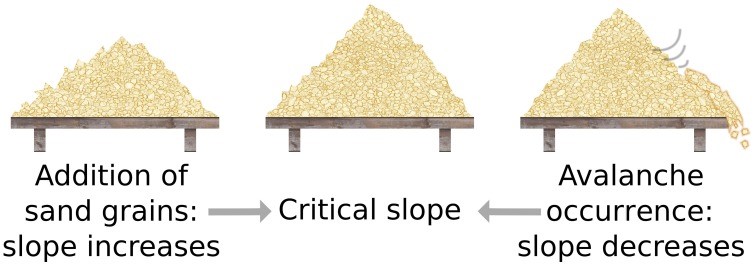

O COVID-19 foi o ponto de inflexão. Uma analogia possível é imaginar um monte de areia se acumulando, grão a grão; os grãos de areia começam a escorregar, e chega um momento que, quando apenas mais uma partícula de areia é adicionada, todo o monte de areia cai. Se você é um pós-Keynesiano, vai chamar isto de “momento de Minsky”, por Hyman Minsky, que argumentou que o capitalismo parece estável até não estar mais, porque a estabilidade gera instabilidade. Um marxista diria que sim, existe instabilidade, mas esta instabilidade se torna periodicamente uma avalanche por causa das contradições fundamentais no modo de produção capitalista, na busca pelo lucro.

Aumento de grão de areia: monte aumenta > Aumento crítico < Avalanche acontece: monte diminuiu

Além disso, o COVID-19 não era um “unknown unknown”. No início de 2018, durante um encontro na Organização Mundial da Saúde em Genebra, um grupo de especialistas (o R&D Blueprint) inventaram o termo “Doença X”: eles previram que a próxima pandemia seria causada por um incógnito, um novo patógeno que ainda nem teria entrado em contato com o ser humano. A Doença X provavelmente iria resultar de um vírus originado em animais e iria emergir em algum lugar no planeta em que o desenvolvimento econômico aproxima as pessoas da vida selvagem.

A Doença X provavelmente iria ser confundida inicialmente com outras doenças, e iria se espalhar rapidamente e silenciosamente, explorando rotas de viagem e comércio, e chegaria a vários países sem ser contida. A Doença X teria uma taxa de mortalidade maior que uma gripe sazonal, mas se espalharia mais facilmente que a gripe. Iria abalar os mercados financeiros antes que chegasse ao status de pandemia. Em poucas palavras, o COVID-19 é a Doença X.

Como argumentou o biólogo socialista Rob Wallace, as pragas não são apenas parte de nossa cultura, mas sim causadas por ela. A Peste Negra se espalhou pela Europa em meados do século XIV, com o crescimento do comércio ao longo da Rota da Seda. Novas mutações da influenza surgiram da pecuária. Ebola, SARS, MERS, e agora COVID-19 foram associadas à vida selvagem. Pandemias normalmente começam com um vírus em animais que passa para as pessoas, quando há contato entre eles. Estes contatos estão aumentando exponencialmente ao mesmo tempo que nossa “pegada ecológica” nos leva mais para perto da vida selvagem em áreas remotas, ou o comércio de espécies exóticas traz esses animais para os centros urbanos. A construção sem precedentes de estradas, o desmatamento, a limpeza de terras e o desenvolvimento agrícola, bem como as viagens e o comércio globalizados, nos tornam extremamente suscetíveis a patógenos como o coronavírus.

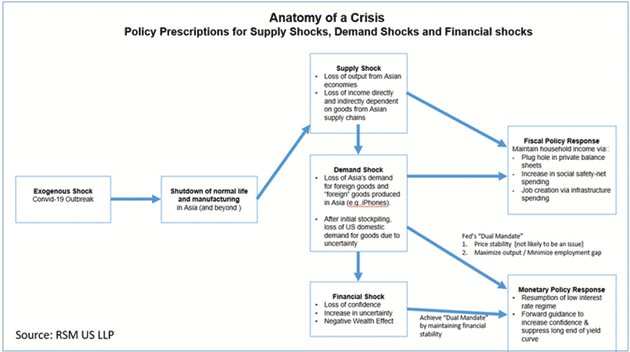

Existe uma discussão tola entre os economistas mainstream sobre se o impacto econômico do COVID-19 é um “choque de oferta” ou um “choque de demanda”. A escola neoclássica diz que é um choque de oferta porque a produção para; os Keynesianos argumentam que é um choque de demanda porque as pessoas e as empresas não gastam em viagens, serviços, etc.

Mas, primeiramente, como foi exposto acima, não é um “choque”, mas uma consequência inevitável da busca capitalista do lucro na agricultura e na natureza, e pelo estado já fraco da produção capitalista em 2020.

Além disso, começa com a oferta, e não com demanda, como os Keynesianos querem reivindicar. Como Marx disse: “Toda criança sabe que uma nação que parou de trabalhar, não vou dizer por um ano, mas mesmo por algumas semanas, pereceria.” (Karl Marx para Kugelmann, Londres, 11 de julho de 1868). É a produção, o comércio e o investimento que são interrompidos primeiro, quando shoppings, escolas, empresas são fechadas para conter a pandemia. É evidente, as pessoas ficam então sem poder trabalhar e os negócios não podem continuar a vender; cái então a renda, caem os gastos e isso produz um “choque de demanda”. De fato, isto é o que acontece em todas as crises capitalistas: elas começam com uma contração de oferta e acabam um uma queda no consumo – e não vice versa.

Aqui está uma visão mainstream (e precisa) da anatomia da crise:

Alguns otimistas do mundo financeiro estão argumentando que o choque do COVID-19 no mercado de ações terminará como em 19 de Outubro de 1987. Neste “Dia de azar” a bolsa de valores afundou rapidamente, ainda mais que agora, mas em alguns meses voltou a subir e não parou mais. O atual Secretário do Tesouro dos Estados Unidos, Steven Mnuchin, está convencido de que o pânico financeiro terminará como em 1987. “Você sabe, eu olho para trás, para as pessoas que compraram ações depois do crash em 1987, pessoas que compraram ações após a crise financeira”, ele continua, “Para investidores de longo prazo, hoje está sendo uma grande oportunidade”. “Esse é um problema de curto prazo. Pode durar alguns meses, mas nós vamos superar isso e a economia será mais forte que nunca” disse o secretário do Tesouro.

As afirmações de Mnuchin foram ecoadas pelo conselheiro econômico da Casa Branca, Larry Kudlow, que estimulou os investidores a se capitalizarem no mercado de ações vacilante em meio aos temores do coronavírus. “Investidores de longo prazo deveriam pensar seriamente em comprar essas pechinchas!”, disse, descrevendo a economia estadunidense como “saudável.” Kudlow, na verdade, repetiu o que ele disse duas semanas após o choque econômico mundial de setembro de 2008: “para aqueles que preferem olhar à frente, as perspectivas para as ações estão ficando cada vez melhores.”

A queda de 1987 foi atribuída ao aumento das hostilidades no Golfo Pérsico, levando a um aumento no preço do petróleo, ao temor de taxas de juros mais altas, cinco anos de um mercado de alta sem correção significativa, e a introdução de negociações computadorizadas. Como a economia estava fundamentalmente “saudável”, não durou muito. De fato, a lucratividade do capital nas grandes economias estava crescendo e não atingiu o pico até o final dos anos 90 (embora tenha havido uma queda em 1991). Em 1987, então, aconteceu o que Marx chamou de puro “crash financeiro” devido a instabilidade inerente no mercado dos capitais especulativos.

Mas este não é o caso em 2020. Desta vez, o colapso no mercado de ações será seguido de uma recessão econômica como em 2008. Isto porque, como argumentei em publicações anteriores, a lucratividade do capital está baixa e os lucros globais estão no máximo estáticos, mesmo antes da erupção do COVID-19. O comércio global e o investimento estão caindo, não subindo. O preço do óleo colapsou, não subiu. E o impacto econômico do COVID-19 é encontrado primeiro na cadeia produtiva, não nos mercados financeiros instáveis.

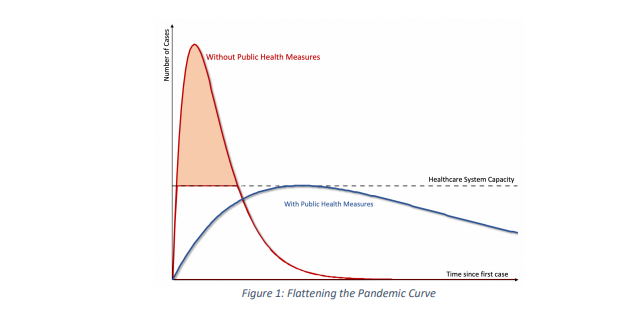

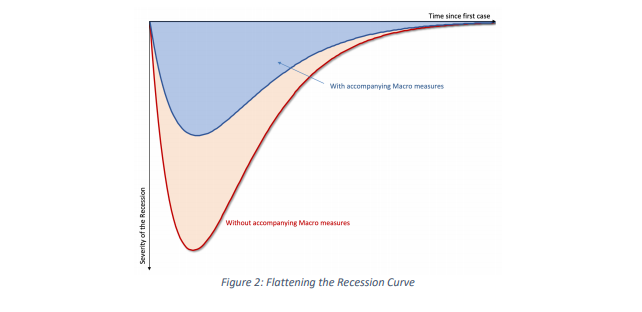

Qual será a magnitude da queda que está por vir? Há um excelente texto escrito por Pierre-Olivier Gourinchas que modela o impacto provável. Ele mostra o diagrama de saúde usual da pandemia, através das curvas. Sem nenhuma ação, a pandemia toma a forma da linha vermelha, levando a um enorme número de casos e mortes. Com ações de trancamentos e isolamento social, o pico da curva azul pode ser atrasado e moderado, mesmo se a pandemia permanecer por mais tempo. Isso supostamente reduziria o ritmo da infecção e o número de mortos.

Gráfico 3: Número de casos por tempo desde o primeiro caso. Linha vermelha: sem medidas de saúde pública. Linha azul: com medidas de saúde pública. Linha pontilhada: capacidade do sistema de saúde.

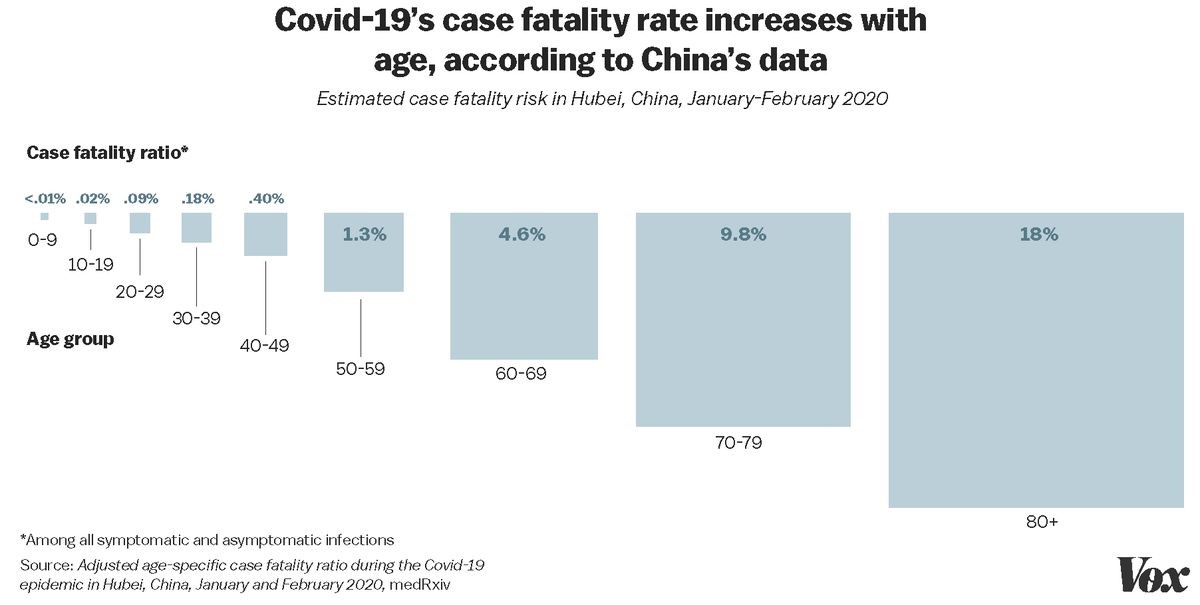

A política da saúde pública deveria ter o objetivo de “achatar a curva” impondo medidas sociais drásticas de distanciamento e promovendo práticas de saúde que reduzam a taxa de transmissão. Atualmente, a Itália está seguindo a abordagem da China de trancamento total, ainda que com atraso. O Reino Unido está realizando uma abordagem arriscada de isolamento para os vulneráveis e autorizando que os jovens e saudáveis sejam infectados de maneira que construam uma imunidade coletiva, para evitar que o sistema de saúde fique superlotado. Esta abordagem significa basicamente eliminar os velhos e vulneráveis, porque eles vão morrer de qualquer maneira se infectados, e evitar o trancamento total que danificaria a economia (e os lucros). A abordagem estadunidense é basicamente não fazer nada: sem testes em massa, nenhum isolamento, nenhum fechamento para eventos públicos; apenas esperar as pessoas ficarem doentes e então lidar com os casos mais graves.

Nós poderíamos chamar esta última abordagem de a resposta Malthusiana. O mais reacionário dos economistas clássicos no início do século XIX foi o reverendo Thomas Malthus, que argumentou que havia muitas pessoas pobres “improdutivas” no mundo; pragas e doenças regulares seriam por isso necessárias e inevitáveis para tornar as economias mais produtivas.

O jornalista conservador Jeremy Warner argumentou o mesmo para a pandemia COVID-19, que “mata principalmente os idosos”. “Não querendo argumentar nesse sentido, mas, de uma perspectiva econômica totalmente desinteressada, o COVID-19 pode até se mostrar levemente benéfico a longo prazo ao abater desproporcionalmente dependentes idosos.” Respondendo às críticas, “Obviamente, para aqueles afetados é uma tragédia, não importa a idade, mas essa é uma matéria sobre economia, não sobre a miséria humana”. De fato, é por isso que Marx chamou a economia do início do século XIX de filosofia da miséria.

Gráfico 4: A mortalidade do COVID-19 aumenta com a idade, de acordo com dados da China.

A razão de os governos estadunidense e britânico não imporem (ainda) medidas mais drásticas, como na China e agora na Itália (atrasada) e em outros lugares, é porque inevitavelmente isso aumentaria a curva de recessão macroeconômica. Tome a China ou a Itália: aumentar a distância entre as pessoas levou ao fechamento de escolas, universidades, negócios não essenciais; a pedir que a maioria dos trabalhadores ativos ficassem em casa. Ainda que algumas pessoas possam trabalhar de casa, é apenas uma pequena fração de toda a força de trabalho. Mesmo que trabalhar de casa seja uma opção, a interrupção de curto prazo nas rotinas de trabalho e das famílias é significativo e provavelmente afetará a produtividade. Em suma, a melhor política de saúde pública faz a economia mergulhar em uma parada repentina. O choque de oferta.

O dano econômico seria considerável. Gourinchas tenta modelar o impacto. Ele assume que, em relação a uma linha de base, as medidas de contenção reduzem a atividade econômica em 50% por um mês e 25% por outro mês, depois disso a economia retorna à linha de base. “Esse cenário ainda daria um duro golpe nos principais números do PIB, com um declínio no crescimento anual da produção de 6,5% em relação ao ano anterior. Estenda a paralisação de 25% por só mais um mês e o declínio no crescimento anual da produção (em relação ao ano anterior) atinge quase 10%!”. Para comparação, o declínio no crescimento da produção nos EUA, durante a grande recessão de 2008-09, foi de cerca de 4,5%. Gourinchas conclui que “estamos prestes a testemunhar uma desaceleração que pode tornar pequena a grande recessão”.

No auge da Grande Recessão, a economia estadunidense estava perdendo empregos na ordem de 800.000 trabalhadores por mês, mas a maioria das pessoas ainda estava empregada e trabalhando. A taxa de desemprego atingiu “apenas” 10%. Em contrapartida, o coronavírus está criando uma situação – em pouco tempo – em que 50% das pessoas, ou mais,não poderem trabalhar. Dessa maneira, o impacto na atividade econômica é muito maior.

O resultado é que a economia, como o sistema de saúde, enfrenta o problema de “achatar a curva”. A curva vermelha representa a produção perdida durante uma forte e acentuada desaceleração, amplificada pelas decisões econômicas de milhões de agentes econômicos que tentam se proteger cortando gastos, segurando investimentos, diminuindo o crédito e não se expondo.

Gráfico 5: Dimensão da Recessão e tempo desde o primeiro caso. Linha vermelha: sem o acompanhamento de medidas macroeconômicas. Linha azul: com acompanhamento de medidas macroeconômicas.

O que fazer para achatar a curva? Bem, os bancos centrais podem e estão fornecendo liquidez de emergência ao setor financeiro. Os governos podem implantar medidas fiscais dirigidas, ou programas mais amplos para apoiar a atividade econômica. Essas medidas podem ajudar a “achatar a curva econômica”, ou seja, limitar a perda econômica, como na curva azul, mantendo os trabalhadores remunerados e empregados para que possam pagar as contas ou ter suas contas suspensas ou perdoadas por um período. Pequenas empresas poderiam ser capitalizadas para enfrentar a tempestade e os bancos socorridos, como na Grande Recessão.

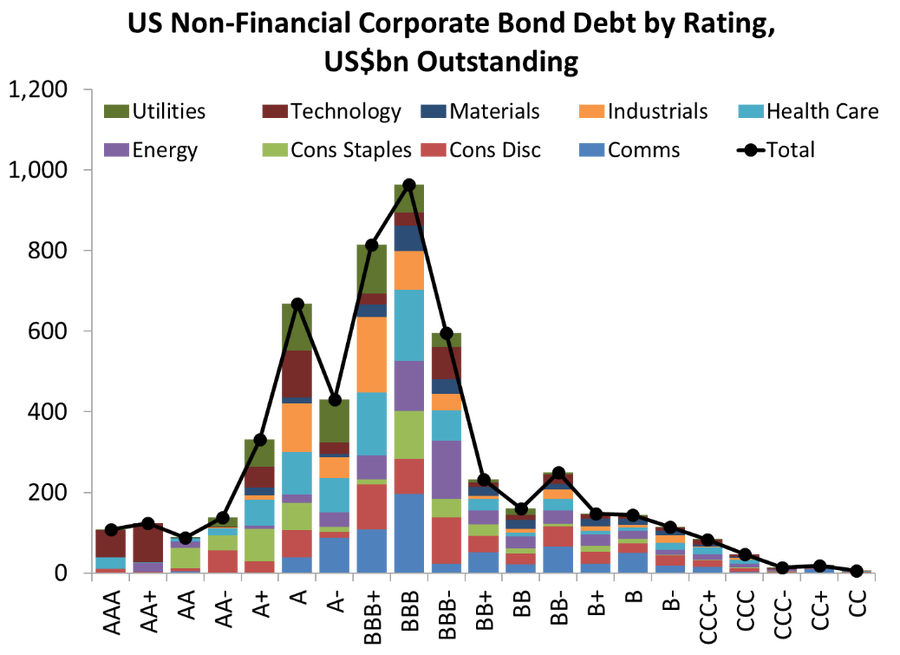

Mas uma crise financeira ainda é um alto risco. Nos EUA, a dívida corporativa aumentou e está concentrada em títulos emitidos por empresas de maior risco (classificação BBB ou menos).

Gráfico 6: Dívida de títulos corporativos não financeiros dos EUA, por classificação.

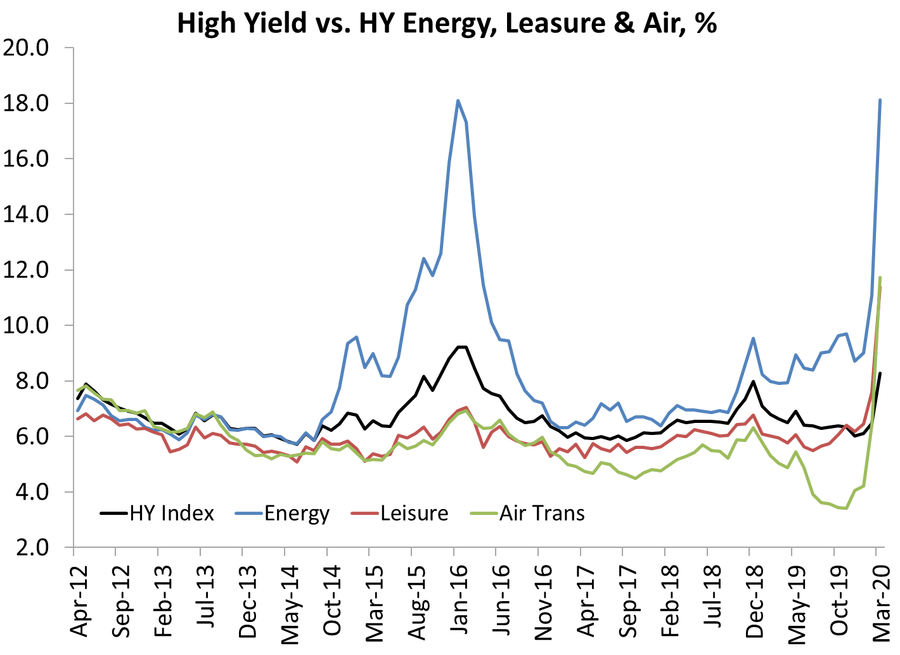

Além disso, o setor de energia está sendo atingido com um duplo golpe, com a queda dos preços do petróleo. Os prêmios de risco dos títulos (isto é, o custo dos empréstimos) dispararam nos setores de energia e transporte.

Gráfico 6: Prêmios percentuais para títulos do setor de energia, turismo e aviação

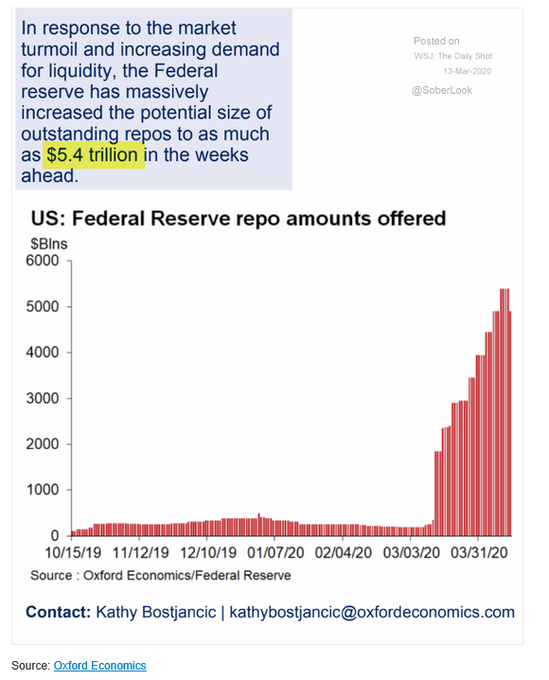

A política de relaxamento monetário certamente não será suficiente para achatar a curva. As taxas de juros dos Bancos Centrais já estão próximas ou iguais a zero. E as enormes injeções de crédito ou dinheiro no sistema bancário terão pouco efeito na produção e no investimento. O financiamento barato não irá aquecer as cadeias produtivas nem fará as pessoas quererem viajar novamente. Tampouco ajudará as receitas das empresas, se os clientes não estiverem gastando.

Gráfico 7: Estados Unidos: dimensão das ofertas de recompra de títulos pelo FED

O principal alívio econômico terá que vir da política fiscal. Agências internacionais como o FMI e o Banco Mundial ofereceram US$ 50 bilhões. Os governos estão lançando agora vários programas de estímulo fiscal. O governo do Reino Unido anunciou um grande pacote em seu último orçamento e o Congresso dos EUA concordou em um pacote de emergência.

Mas é suficiente achatar a curva se dois meses de isolamento das pessoas derrubarem a maioria das economias em 10%? Nenhum dos pacotes fiscais atuais chega perto de 10% do PIB. De fato, na Grande Recessão, apenas a China entregou essa quantia. As propostas do governo do Reino Unido representam apenas 1,5% do PIB, no máximo, enquanto na Itália a cifra é de 1,4% e nos EUA, menos de 1%.

Há uma chance de que até o final de abril tenhamos visto o número total global de casos atingir um ponto de inflexão e começar a cair. É isso que os governos esperam e planejam. Se esse cenário otimista acontecer, o coronavírus não desaparecerá. Tornar-se-á outro patógeno semelhante ao da gripe (sobre o qual sabemos pouco), que nos atingirá todo ano, como seus antecessores. Mas até esses dois meses de bloqueio terão enormes prejuízos econômicos. E os pacotes de estímulo monetário e fiscal planejados não evitarão uma queda profunda, mesmo que reduzam a “curva” em certa medida. O pior ainda está por vir.

*Michael Roberts é um economista marxista e autor dos livros: “The Long Depression: Marxism and the Global Crisis of Capitalism”, de 2016, e “World in Crisis: A Global Analysis of Marx’s Law of Profitability”, de 2018. Atualmente escreve em seu blog, “The Next Recession”, e está fazendo análises importantes sobre a crise econômica e os limites de sua relação com o coronavírus.